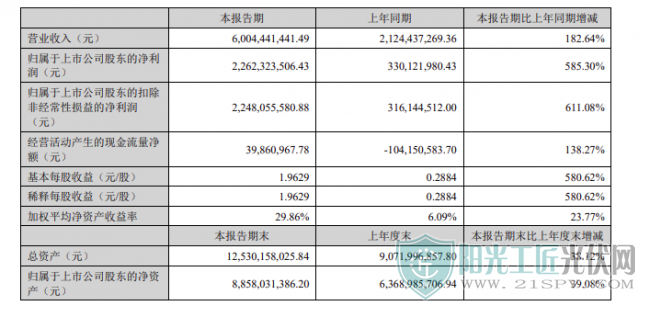

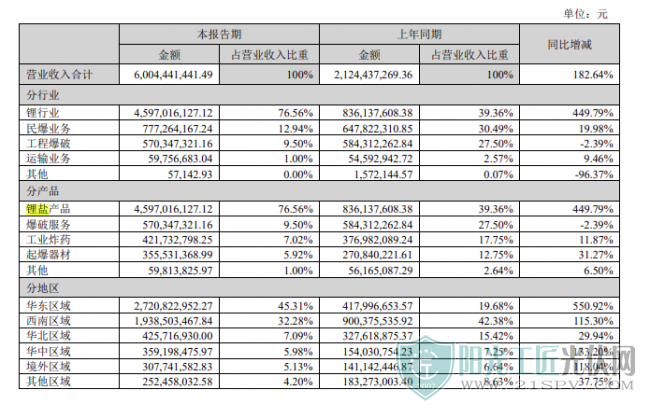

报告指出,2022 年由于锂行业市场前景持续向好,锂盐产品价格维持在较高水平,公司锂业务的盈利能力得到大幅提升。报告期内,锂业务实现营业收入 45.97 亿元,营业收入占比为 76.56%;实现净利润 20.99 亿元,净利润占比 92.79%,成为公 司报告期主要的收入和利润来源。

雅化集团锂业务主要为深加工锂产品的研发、生产与销售,主要产品包括电池级氢氧化锂、电池级碳酸锂等系列产品, 广泛应用于新能源、医药和新材料等领域。随着市场需求的不断提升,公司将匹配相应的锂盐产能规模,同时,通过多 渠道储备锂资源,为锂产业扩能提供稳健的资源保障。公司目前已有的锂资源主要如下:

(1)与银河锂业续签锂精矿包销协议至 2025 年。银河锂业每年提供不低于 12 万吨锂精矿供应。

(2)参股澳洲 Core 公司并签订锂精矿包销协议,预计将于 2022 年第四季度开始向 公司供应每年不低于 7.5 万吨锂精矿。

(3)参股澳洲 ABY 公司股权并签署锂精矿《承购及销售协议》,预计 2023 年二季度将开始每年为雅化集团供应不低于 12 万吨的锂精矿。

(4)李家沟锂辉石矿优先供应权,计划每年生产 18 万吨锂精矿,根据协议约定。

(5)收购普得科技股权,控股 KMC 公司 60%股权,其中 4 号矿脉规模最大,对应氧化锂储量从 15 万吨到 45+万 吨。

(6)参股加拿大超锂公司股权,控股旗下全资子公司 60%股权,拥有福根湖硬岩石锂辉石型锂矿项目和佐治亚湖硬岩石锂辉石型锂矿项目。

公告显示,锂行业全球一体化的竞争格局正在加剧,国内外的锂盐企业随着行业快速发展而大幅扩大生产能力,使锂盐产能出 现过剩风险,同时上游锂资源与产能的错配,将直接影响供需平衡,未来的市场竞争必将会更加激烈,锂盐产品的盈利 空间也可能会被压缩,因此雅化集团在锂业板块的盈利能力将存在不达预期的风险。 应对措施为在稳定锂资源保供方面,将通过多种渠道获取优质的锂资源,保证锂产业原料的稳定供应,通过新线建设,增加有效生产能力,不断降低生产成本;同时,雅化集团也将通过与客户形成紧密且长久的合作关系,保证市场销售渠道的稳定,提高锂盐产品市场占有率,最大限度地应对锂行业市场竞争加剧带来的各种风险。

原标题:锂产品占9成!雅化集团2022上半年净利润暴增近6倍

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...